Блог им. Raptor_Capital |⚡ Растут ли акции после IPO?

- 18 ноября 2025, 20:37

- |

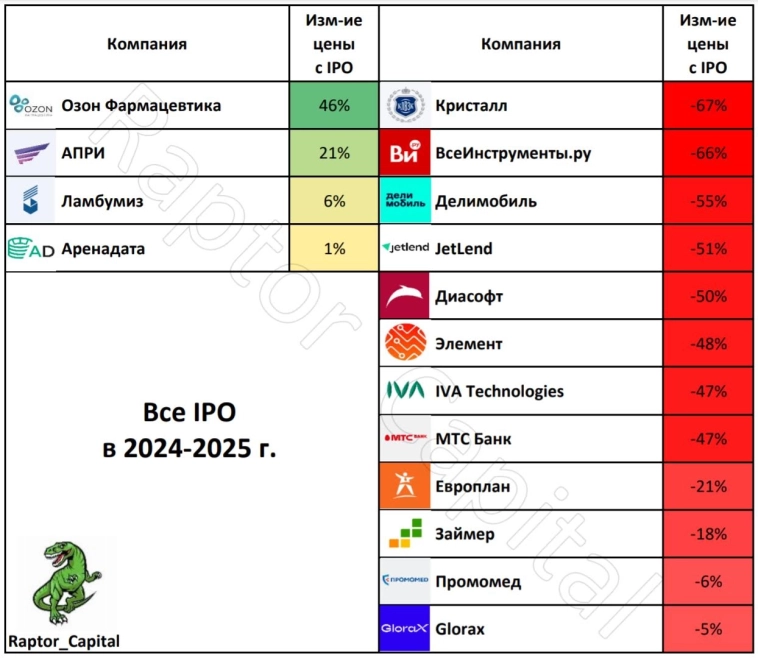

📌 В преддверии IPO Дом РФ решил обновить мою таблицу динамики акций компаний, которые провели IPO в 2024-2025 годах (с учётом дивидендов).

📈 ЛИДЕРЫ РОСТА:

• В 2024-2025 годах IPO провели 16 компаний, и лишь у 4 из них цена акций к сегодняшнему дню выше цены размещения – Озон Фармацевтика (+46%), АПРИ (+21%), Ламбумиз (+6%) и Аренадата (+1%).

• АПРИ и Ламбумиз имеют капитализацию всего 10-15 млрд рублей, их акции есть не у всех брокеров, и не везде они доступны для неквалифицированных инвесторов. Аренадата выросла всего на 1% (с учётом дивидендов), поэтому единственное здоровое и успешное IPO за почти 2 года – это Озон Фармацевтика.

📉 ЛИДЕРЫ ПАДЕНИЯ:

• 12 компаний из 16 на сегодняшний день стоят дешевле цены размещения. 8 компаний из них подешевели в 2-3 раза: Кристалл (–67%), Всеинструменты ру (–66%), Делимобиль (–55%), JetLend (–51%), Диасофт (–50%), Элемент (–48%), IVA (–47%), МТС Банк (–47%). Чуть лучше ситуация у оставшихся 4 компаний: Европлан (–21%), Займер (–18%), Промомед (–6%), Glorax (–5%).

( Читать дальше )

- комментировать

- 5.9К | ★3

- Комментарии ( 6 )

Блог им. Raptor_Capital |🏠 Дом РФ – Выгодное ли IPO в сравнении со Сбером?

- 17 ноября 2025, 18:50

- |

📌 В среду 19 ноября завершается сбор заявок для участия в IPO компании Дом РФ. Судя по оценке компании и её презентациям (сравнивают свои показатели с банковским сектором), в первую очередь нужно сравнивать Дом РФ и Сбер. Делюсь своими результатами сравнения и мнением о привлекательности IPO.

1️⃣ ТЕМПЫ РОСТА:

• Безусловно, по темпам роста выигрывает Дом РФ – за последние 5 лет среднегодовой рост прибыли на 28,4%. За 9 месяцев 2025 года прибыль выросла лишь на 7,3% год к году, но прогноз менеджмента на весь год +29,3%. У Сбера прогноз +6%, за 9 месяцев уже есть +6,5%. Сравнение роста прибыли на верхнем левом графике.

2️⃣ РЕНТАБЕЛЬНОСТЬ КАПИТАЛА:

• ROE лучше у Сбера – около 24-25% за последние 4 года (кроме 2022 года по понятным причинам). Дом РФ отстаёт на несколько процентов, за 9 месяцев 2025 года ROE у Дом РФ 21%, у Сбера 23,7%. Сравнение ROE на нижнем левом графике.

3️⃣ ДИВИДЕНДЫ:

• По итогам 2025 года Сбер должен выплатить дивидендами более 38 рублей на акцию (див. доходность 12,8%). Дом РФ при выполнении прогноза по прибыли выплатит около 220 рублей на акцию (див. доходность 12,6% по верхней цене IPO).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс